SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Новости рынков |2022 год может оказаться для HeadHunter непростым - Открытие Инвестиции

- 04 марта 2022, 19:48

- |

Впечатляющую динамику финансовых показателей показал HeadHunter, которая была обусловлена в первую очередь эффектом от консолидации Zarplata.ru и Skillaz. Впрочем, рост спроса на соискателей и монетизация сервиса также внесли значительный эффект. При этом за год HeadHunter уже практически полностью окупил покупки (они обошлись примерно в 4,2 млрд руб.), сократив чистый долг с 4,9 млрд на конец 2020 года до 1,2 млрд на конец 2021 года.

«Открытие Инвестиции»

Компания сегодня объявила о приостановке реализации программы buyback с 3 марта. Программа обратного выкупа стартовала в октябре 2021 года и должна была завершиться 10 августа 2022 года или раньше, если выкуп удастся реализовать досрочно. В 2021 году компания выкупила 283 тыс. 673 ADS на сумму 1,1 млрд рублей.

Однако 2022 год может оказаться для компании непростым в случае рецессии в отечественной экономике под давлением жесточайших финансовых санкций.Павлов Алексей

«Открытие Инвестиции»

Компания сегодня объявила о приостановке реализации программы buyback с 3 марта. Программа обратного выкупа стартовала в октябре 2021 года и должна была завершиться 10 августа 2022 года или раньше, если выкуп удастся реализовать досрочно. В 2021 году компания выкупила 283 тыс. 673 ADS на сумму 1,1 млрд рублей.

- комментировать

- Комментарии ( 0 )

Новости рынков |Сильный прогноз Kroger по прибыли на 2022 год уже учтен в цене - Синара

- 04 марта 2022, 19:22

- |

Компания Kroger представила сильные результаты за 4К21 и прогноз по прибыли на 2022 г. Выручка за 4К21 составила $33,05 млрд (при консенсус прогнозе FactSet в $32,68 млрд), скорректированная прибыль на акцию — $0,91 (против $0,74).

Котировки компании выросли в четверг на рекордные 12%

Сопоставимые продажи компании выросли на 4% г/г и на 15% по сравнению к докризисным 2019 г. Темпы роста сопоставимых продаж оказались лучше консенсус-прогноза аналитиков, которые ожидали +2,1% г/г. Компания сумела переложить на покупателей часть роста расходов на закупку товаров и заработную плату. Несмотря на опережающие темпы роста себестоимости по сравнению с выручкой (8,5% против 8% г/г), компании удалось сохранить операционную рентабельность на уровне 3% за счет снижения общехозяйственных и административных расходов на 12% г/г.

Согласно прогнозу менеджмента, в 2022 г. сопоставимые продажи вырастут на 2–3% г/г (консенсус-прогноз предполагает +1,4% г/г) благодаря нормализации эпидемиологической ситуации и увеличению числа посетителей в ресторанах. Руководство компании ожидает, что скорректированная прибыль на акцию составит $3,75–3,85, оставшись примерно на уровне 2021 г., но окажется на 11% выше прогнозируемых аналитиками $3,43.

( Читать дальше )

Котировки компании выросли в четверг на рекордные 12%

Сопоставимые продажи компании выросли на 4% г/г и на 15% по сравнению к докризисным 2019 г. Темпы роста сопоставимых продаж оказались лучше консенсус-прогноза аналитиков, которые ожидали +2,1% г/г. Компания сумела переложить на покупателей часть роста расходов на закупку товаров и заработную плату. Несмотря на опережающие темпы роста себестоимости по сравнению с выручкой (8,5% против 8% г/г), компании удалось сохранить операционную рентабельность на уровне 3% за счет снижения общехозяйственных и административных расходов на 12% г/г.

Согласно прогнозу менеджмента, в 2022 г. сопоставимые продажи вырастут на 2–3% г/г (консенсус-прогноз предполагает +1,4% г/г) благодаря нормализации эпидемиологической ситуации и увеличению числа посетителей в ресторанах. Руководство компании ожидает, что скорректированная прибыль на акцию составит $3,75–3,85, оставшись примерно на уровне 2021 г., но окажется на 11% выше прогнозируемых аналитиками $3,43.

( Читать дальше )

Новости рынков |Снижение котировок ретейлера Costco Wholesale является оправданным - Синара

- 04 марта 2022, 19:06

- |

Costco Wholesale: рост сопоставимых продаж замедлится после окончания пандемии

Компания Costco Wholesale опубликовала сильные результаты за 2-й квартал 2022 ф. г. (квартал закончился 13 февраля 2022 г.). Прибыль на акцию составила $2,92, тогда как аналитики, опрошенные FactSet, ожидали данный показатель на уровне $2,74.

Однако котировки компании снизились в ходе расширенной торговой сессии на 2,9%, поскольку рост сопоставимых продаж в 2К22 на 14,4% г/г, хотя и превзошел консенсус-прогноз FactSet (12% г/г), оказался ниже темпов роста в 1К22 (14,9%).

Сопоставимые продажи в 2К21 выросли на 14,4% (27% за два года) на фоне COVID-19: из-за коронавируса покупатели предпочитают готовить еду дома и совершают больше покупок в магазинах. За счет финансового рычага операционная рентабельность Costco выросла с 3% в 2К21 до 3,5% в 2К22, несмотря на инфляцию, которая увеличила рост затрат.

Синара ИБ

Компания Costco Wholesale опубликовала сильные результаты за 2-й квартал 2022 ф. г. (квартал закончился 13 февраля 2022 г.). Прибыль на акцию составила $2,92, тогда как аналитики, опрошенные FactSet, ожидали данный показатель на уровне $2,74.

Однако котировки компании снизились в ходе расширенной торговой сессии на 2,9%, поскольку рост сопоставимых продаж в 2К22 на 14,4% г/г, хотя и превзошел консенсус-прогноз FactSet (12% г/г), оказался ниже темпов роста в 1К22 (14,9%).

Сопоставимые продажи в 2К21 выросли на 14,4% (27% за два года) на фоне COVID-19: из-за коронавируса покупатели предпочитают готовить еду дома и совершают больше покупок в магазинах. За счет финансового рычага операционная рентабельность Costco выросла с 3% в 2К21 до 3,5% в 2К22, несмотря на инфляцию, которая увеличила рост затрат.

Мы связываем сильные результаты с временными факторами, такими как инфляция и пандемия, поэтому в долгосрочной перспективе ожидаем замедления роста продаж компании до 6–8% г/г. Поэтому мы считаем снижение котировок ретейлера оправданным, учитывая, что его акции торгуются с мультипликатором P/E 2022П выше 40.Вахрамеев Сергей

Синара ИБ

Новости рынков |Запас ликвидности в рублях и валюте обеспечит бесперебойную работу всех систем TCS - Открытие Инвестиции

- 04 марта 2022, 17:58

- |

TCS Group опубликовала сильные результаты за 2021 год и заверила в большом запасе ликвидности в рублях и валюте.

Ключевые результаты. TCS Group в IV квартале 2021 года увеличила чистую прибыль по МСФО на 34,6% — до 16,6 млрд рублей по сравнению с 12,3 млрд рублей прибыли за аналогичный период 2020 года.

Чистая прибыль TCS в 2021 году выросла на 43,3% — до 63,4 млрд рублей.

( Читать дальше )

Ключевые результаты. TCS Group в IV квартале 2021 года увеличила чистую прибыль по МСФО на 34,6% — до 16,6 млрд рублей по сравнению с 12,3 млрд рублей прибыли за аналогичный период 2020 года.

Чистая прибыль TCS в 2021 году выросла на 43,3% — до 63,4 млрд рублей.

( Читать дальше )

Новости рынков |Дивиденды Ростелекома могут вырасти на фоне роста свободного денежного потока - Атон

- 04 марта 2022, 17:31

- |

Динамика выручки. Общая выручка группы увеличилась на 3.3% г/г до 168.3 млрд руб., что на 0.2-2.5% выше оценок аналитиков, полученных Интерфаксом. В частности, выручка от услуг мобильной связи увеличилась на 7.3% г/г до 50.7 млрд руб. за счет роста объемов трафика (+29% г/г), замедления оттока абонентов (-0.04 пп) и роста числа пользователей мобильного интернета (+17.6%). В целом абонентская база в сегменте мобильной связи достигла 47.5 млн (+1.8% г/г).

Выручка от цифровых сервисов показала рост на 24.6% г/г до 37.9 млрд руб. за счет роста выручки от услуг в сфере кибербезопасности (+18.8% до 4.8 млрд руб.), развития платформенных решений для государственных нужд и продвижения услуг ЦОД. Выручка от услуг ШПД выросла на 15.4% г/г до 27.3 млрд руб., отражая выручку по контрактам подключения к интернету, а также увеличение числа подключенных клиентов и рост ARPU.

Выручка от оптовых услуг сократилась на 13.5% г/г до 17.4 млрд руб., причем самую слабую динамику показал сегмент услуг VPN (-27.1% до 6 млрд руб.), за которым следуют услуги аренды каналов (-8.8% до 2.3 млрд руб.), присоединения и пропуска трафика (-6.1% до 4.3 млрд руб.), в то время как выручка от аренды и обслуживание телекоммуникационной инфраструктуры продемонстрировала незначительный рост (+0.4% до 4.7 млрд руб.). Выручка от сегмента фиксированной телефонной связи снизилась на 11.4% г/г до 11.8 млрд руб., от услуг телевидения – выросла на 3.9% г/г до 10.2 млрд руб. Выручка от прочих услуг показала снижение на 29.4% г/г до 13 млрд руб.

( Читать дальше )

Выручка от цифровых сервисов показала рост на 24.6% г/г до 37.9 млрд руб. за счет роста выручки от услуг в сфере кибербезопасности (+18.8% до 4.8 млрд руб.), развития платформенных решений для государственных нужд и продвижения услуг ЦОД. Выручка от услуг ШПД выросла на 15.4% г/г до 27.3 млрд руб., отражая выручку по контрактам подключения к интернету, а также увеличение числа подключенных клиентов и рост ARPU.

Выручка от оптовых услуг сократилась на 13.5% г/г до 17.4 млрд руб., причем самую слабую динамику показал сегмент услуг VPN (-27.1% до 6 млрд руб.), за которым следуют услуги аренды каналов (-8.8% до 2.3 млрд руб.), присоединения и пропуска трафика (-6.1% до 4.3 млрд руб.), в то время как выручка от аренды и обслуживание телекоммуникационной инфраструктуры продемонстрировала незначительный рост (+0.4% до 4.7 млрд руб.). Выручка от сегмента фиксированной телефонной связи снизилась на 11.4% г/г до 11.8 млрд руб., от услуг телевидения – выросла на 3.9% г/г до 10.2 млрд руб. Выручка от прочих услуг показала снижение на 29.4% г/г до 13 млрд руб.

( Читать дальше )

Новости рынков |Финансовые результаты VK за 4 квартал ниже прогнозов - Финам

- 04 марта 2022, 12:00

- |

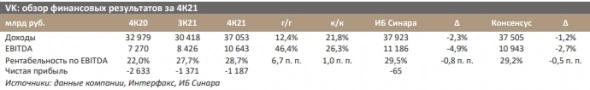

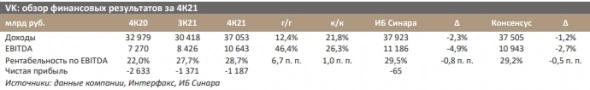

VK вчера раскрыла финансовые результаты за 4К21, которые оказались ниже ожиданий.

В частности, совокупная сегментная выручка выросла на 12% г/г до 37,0 млрд руб., что на 2% и на 1% ниже нашей оценки и оценки рынка соответственно. EBITDA увеличилась на 46% г/г до 10,6 млрд руб., на 5% ниже нашего прогноза и на 3% ниже оценки рынка. Рентабельность по EBITDA прибавила 6,7 п. п., составив 28,7%. Выручка VK от онлайн-рекламы увеличилась на 15% г/г до 14,7 млрд руб., от MMO-игр — на 3,3 г/г до 10,1 млрд руб. Доходы от пользовательских платежей за социальные сервисы (IVAS) выросли на 2,9% г/г до 5,0 млрд руб. Выручка от образовательных сервисов прибавила значительные 38,0% г/г, составив 3,6 млрд руб. Группа не представила прогноза на 2022 г. и отложила проведение телеконференции с инвесторами.

Синара ИБ

В частности, совокупная сегментная выручка выросла на 12% г/г до 37,0 млрд руб., что на 2% и на 1% ниже нашей оценки и оценки рынка соответственно. EBITDA увеличилась на 46% г/г до 10,6 млрд руб., на 5% ниже нашего прогноза и на 3% ниже оценки рынка. Рентабельность по EBITDA прибавила 6,7 п. п., составив 28,7%. Выручка VK от онлайн-рекламы увеличилась на 15% г/г до 14,7 млрд руб., от MMO-игр — на 3,3 г/г до 10,1 млрд руб. Доходы от пользовательских платежей за социальные сервисы (IVAS) выросли на 2,9% г/г до 5,0 млрд руб. Выручка от образовательных сервисов прибавила значительные 38,0% г/г, составив 3,6 млрд руб. Группа не представила прогноза на 2022 г. и отложила проведение телеконференции с инвесторами.

В текущей рыночной ситуации мы оцениваем результаты VK за 4К21 как нейтральные. С фундаментальной точки зрения один из ключевых рисков, с которыми может столкнуться VK, — это уменьшение доходов от онлайнрекламы: соответствующие денежные потоки используются для инвестиций в иные бизнес-направления.Белов Константин

Синара ИБ

Новости рынков |Финансовые результаты МТС за 4 квартал оказались ниже ожиданий рынка по статье OIBDA - Синара

- 04 марта 2022, 11:47

- |

Представленные вчера результаты МТС за 4К21 оказались ниже консенсус-прогноза по OIBDA. В части выручки (+7,5% г/г, 144 млрд руб.) результат в целом совпал с ожиданиями рынка. Показатель OIBDA вырос на 5,7% г/г и составил 55,5 млрд руб., но оказался на 7% ниже среднерыночной оценки. Доля России в общей выручке МТС составила 97%. В сегменте ШПД доходы увеличились на 5,3% г/г до 108,9 млрд руб. Продажи устройств выросли на 2,0% г/г (20 млрд руб.), доходы банковского сегмента — на 46% г/г (13,5 млрд руб.).

Чистый долг на конец прошлого года в размере 390 млрд руб. предполагает его отношение к OIBDA за 12 месяцев на уровне 1,7. Компания не представила планов на 2022 г., как и комментариев по поводу нынешней ситуации на рынке.

Синара ИБ

Чистый долг на конец прошлого года в размере 390 млрд руб. предполагает его отношение к OIBDA за 12 месяцев на уровне 1,7. Компания не представила планов на 2022 г., как и комментариев по поводу нынешней ситуации на рынке.

Несомненно, стремительно меняющаяся ситуация в геополитике сейчас является более важным фактором, нежели фундаментальные показатели бизнеса. При этом по сравнению с другими отраслями риски основного направления деятельности МТС (предоставление услуг мобильной связи) носят более ограниченный характер, хотя падение доходов от услуг роуминга представляется весьма вероятным по причине ограничений в сфере транспорта. В заключение отметим довольно прочное финансовое положение МТС.Белов Константин

Синара ИБ

Новости рынков |МТС опубликовала нейтральные результаты за 4 квартал, в целом соответствующие консенсус-прогнозу - Атон

- 04 марта 2022, 10:55

- |

МТС представила нейтральные результаты за 4К21

Консолидированная выручка МТС в 4К21 показала рост на 7.5% г/г и достигла 143.7 млрд руб. Выручка от российского бизнес-сегмента выросла на 7.7% до 140.1 млрд руб. и обеспечила 97.5% общего результата группы по выручке. Выручка от услуг обеспечения связи выросла на 5.3% г/г до 108.3 млрд руб., в то время как продажи мобильных устройств и аксессуаров прибавили всего 2% г/г до 20.7 млрд руб. МТС Банк снова продемонстрировал уверенный рост, увеличив выручку на 46.1% г/г до 13.5 млрд руб. Скорректированный показатель OIBDA прибавил на 5.7% г/г до 55.5 млрд руб., что на 0.5% ниже консенсус-прогноза Интерфакса. Рентабельность OIBDA снизилась до 38.6% (-0.7 пп г/г и -5.8 пп кв/кв), в основном вследствие роста себестоимости услуг относительно объема выручки (25.2%, +1.5 пп г/г, -0.1 пп кв/кв) и увеличения коммерческих, общехозяйственных и административных расходов (SG &A, 19.2%, +0.8 пп г/г, +2.6 пп кв/кв). Чистая прибыль увеличилась на 3.9% г/г до 13.6 млрд руб. Рентабельность чистой прибыли составила 9.5% (-0.3 пп г/г, -2.4 пп кв/кв), снижение обусловлено ростом расходов на амортизацию и износ (20.7% от выручки, +1.6 пп г/г, +0.5 пп кв/кв) и чистых финансовых расходов (7.8% от выручки, +0.2 пп г/г, +0.4 пп кв/кв).

( Читать дальше )

Консолидированная выручка МТС в 4К21 показала рост на 7.5% г/г и достигла 143.7 млрд руб. Выручка от российского бизнес-сегмента выросла на 7.7% до 140.1 млрд руб. и обеспечила 97.5% общего результата группы по выручке. Выручка от услуг обеспечения связи выросла на 5.3% г/г до 108.3 млрд руб., в то время как продажи мобильных устройств и аксессуаров прибавили всего 2% г/г до 20.7 млрд руб. МТС Банк снова продемонстрировал уверенный рост, увеличив выручку на 46.1% г/г до 13.5 млрд руб. Скорректированный показатель OIBDA прибавил на 5.7% г/г до 55.5 млрд руб., что на 0.5% ниже консенсус-прогноза Интерфакса. Рентабельность OIBDA снизилась до 38.6% (-0.7 пп г/г и -5.8 пп кв/кв), в основном вследствие роста себестоимости услуг относительно объема выручки (25.2%, +1.5 пп г/г, -0.1 пп кв/кв) и увеличения коммерческих, общехозяйственных и административных расходов (SG &A, 19.2%, +0.8 пп г/г, +2.6 пп кв/кв). Чистая прибыль увеличилась на 3.9% г/г до 13.6 млрд руб. Рентабельность чистой прибыли составила 9.5% (-0.3 пп г/г, -2.4 пп кв/кв), снижение обусловлено ростом расходов на амортизацию и износ (20.7% от выручки, +1.6 пп г/г, +0.5 пп кв/кв) и чистых финансовых расходов (7.8% от выручки, +0.2 пп г/г, +0.4 пп кв/кв).

( Читать дальше )

Новости рынков |Убыток ассоциированных компаний продолжил сильно давить на чистую прибыль VK - Велес Капитал

- 03 марта 2022, 20:00

- |

Сегодня холдинг VK представил свои финансовые результаты за 4К и 2021 г., которые оказались несколько слабее нашего прогноза и консенсуса.

Больше, чем мы ожидали, замедлился рост выручки в сегменте социальных сетей, хотя игровое направление и образовательные сервисы напротив опередили наши оценки. По итогам года выручка составила 125,7 млрд руб., что укладывается в последний прогноз группы. Рентабельность EBITDA за 2021 г. осталась на уровне 2020 г. и улучшения не произошло, что мы по большей части связываем с динамикой показателя в онлайн-образовании. Текущий отчетный период стал первым при новом CEO, но разговоры о стратегии временно откладываются. Компания пока решила не предоставлять прогнозы на 2022 г. в связи с высокой неопределенностью и не проводила конференц-звонок.

Выручка VK по итогам квартала увеличилась на 12,4% г/г, до 37 млрд руб., что примерно на 1,2% меньше нашего прогноза и консенсуса. Рост выручки в сегменте социальных сетей замедлился до 10,2% г/г против 20,2% г/г кварталом ранее. Мы отмечали, что рост выручки сегмента замедлится в силу эффекта базы сравнения, но ожидали меньшего влияния. Выручка социальной сети ВКонтакте выросла на 12% г/г против 29% г/г в 3К, а операционные метрики остались стабильны. Основным источником роста сегмента, как и прежде была интернет-реклама, в то время как совокупные доходы от IVAS увеличились только на 3% г/г за счет музыкального сервиса. Общее количество подписчиков сервиса Combo превысило 5 млн чел. Рентабельность EBITDA подразделения заметно улучшилась г/г и не так сильно скорректировалась кв/кв, как мы полагали. Компания отмечает повышение эффективности по крупнейшим статьям затрат, включая расходы на персонал и маркетинг.

( Читать дальше )

Больше, чем мы ожидали, замедлился рост выручки в сегменте социальных сетей, хотя игровое направление и образовательные сервисы напротив опередили наши оценки. По итогам года выручка составила 125,7 млрд руб., что укладывается в последний прогноз группы. Рентабельность EBITDA за 2021 г. осталась на уровне 2020 г. и улучшения не произошло, что мы по большей части связываем с динамикой показателя в онлайн-образовании. Текущий отчетный период стал первым при новом CEO, но разговоры о стратегии временно откладываются. Компания пока решила не предоставлять прогнозы на 2022 г. в связи с высокой неопределенностью и не проводила конференц-звонок.

Выручка VK по итогам квартала увеличилась на 12,4% г/г, до 37 млрд руб., что примерно на 1,2% меньше нашего прогноза и консенсуса. Рост выручки в сегменте социальных сетей замедлился до 10,2% г/г против 20,2% г/г кварталом ранее. Мы отмечали, что рост выручки сегмента замедлится в силу эффекта базы сравнения, но ожидали меньшего влияния. Выручка социальной сети ВКонтакте выросла на 12% г/г против 29% г/г в 3К, а операционные метрики остались стабильны. Основным источником роста сегмента, как и прежде была интернет-реклама, в то время как совокупные доходы от IVAS увеличились только на 3% г/г за счет музыкального сервиса. Общее количество подписчиков сервиса Combo превысило 5 млн чел. Рентабельность EBITDA подразделения заметно улучшилась г/г и не так сильно скорректировалась кв/кв, как мы полагали. Компания отмечает повышение эффективности по крупнейшим статьям затрат, включая расходы на персонал и маркетинг.

( Читать дальше )

Новости рынков |Финансовые результаты Банка Санкт-Петербург подразумевают дивиденды в размере 7,4 рубля на акцию - Открытие Инвестиции

- 03 марта 2022, 19:02

- |

В 2021 году Банк «Санкт-Петербург» продемонстрировал сильные финансовые результаты, заработав рекордную прибыль. Кстати, IV квартал также стал рекордным за всю историю с точки зрения чистой прибыли.

«Открытие Инвестиции»

Согласно дивидендной политике, финансовые результаты подразумевают выплату на акцию по итогам 2021 года в размере 7,4 руб. Впрочем, учитывая сегодняшнюю ситуацию в российской экономике, многие банки могут вообще отказаться от дивидендов в пользу повышения устойчивости и сохранения запаса ликвидности.Павлов Алексей

«Открытие Инвестиции»

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс